分かりやすく解説!「取得費加算の特例」と売却時の注意点!

注意

5年前に父が亡くなり、実家(東京郊外の一戸建て)を相続しました。

私は別の場所に住んでいたため、特に何も考えずにそのまま相続。

しかし、売却を考え始めたときに 「取得費加算の特例」 のことを知り、詳しく調べたところ、相続開始から3年10カ月以内に売却しないと適用されない という期限があることを発見。

慌てて売却を進め、なんとか期限内に間に合わせた結果、支払った相続税の一部を取得費に加算でき、譲渡所得税が大幅に軽減されました。

もし知らずに3年10カ月を過ぎてしまっていたら、数百万円もの税負担が増えていたかと思うとゾッとします。 相続した不動産を売却する前に、「

取得費加算の特例」が適用できるか税理士に確認することが重要です!

特例の適用条件や申告手続きに不安がある方は、まずは相続税に強い税理士に相談してみましょう。

1. 取得費加算の特例とは?

取得費加算の特例とは、相続税を支払った人が相続した不動産を売却する際に、その相続税の一部を取得費に加算できるという制度です。

取得費が増えることで、譲渡所得が減少し、結果的に支払う税金(譲渡所得税)を軽減できるメリットがあります。

例えば、相続した不動産を売却する際に取得費が低いと、売却益が大きくなり、多額の税金が発生します。しかし、取得費加算の特例を利用すると、課税対象の譲渡所得を抑えることが可能になります。

2. 「3年10カ月以内に売却する」とは?期限の重要性

取得費加算の特例が適用されるためには、「相続開始日の翌日から3年10カ月以内」に売却を完了させることが必須条件です。

(1)相続開始日とは?

相続開始日とは、被相続人(亡くなった方)が死亡した日のことを指します。例えば、2021年4月1日に親が亡くなった場合、その翌日である2021年4月2日からカウントを開始します。

(2)3年10カ月とは具体的にいつまで?

相続税の申告期限(被相続人の死亡から10カ月後)からさらに3年を加えた期間が「3年10カ月」です。

例えば、2021年4月1日に相続が発生した場合:

相続税の申告期限:2022年2月1日

取得費加算の特例を適用できる売却期限:2025年2月1日

つまり、この期限内に売却が完了していないと、取得費加算の特例は適用できません。

(3)「売却」とは?契約と引き渡しのタイミングに注意

売却が完了したと認められるのは、売買契約を結んだ日ではなく、不動産の「引き渡し」が完了した日です。たとえば、2025年1月に売買契約を結んだとしても、引き渡しが2025年3月になってしまった場合、3年10カ月の期限を超えてしまい、特例の適用を受けられなくなります。

ポイント:契約だけでなく、引き渡しが期限内に完了しているかを確認!

3. 取得費加算の特例の適用条件

この特例を利用するには、以下の条件を満たす必要があります。

- 相続または遺贈によって不動産を取得している

- 相続税を納付している

- 相続開始から3年10カ月以内に売却する(引き渡し完了が必要)

注意点

- 相続税が発生していない場合、この特例は適用できません。

- 贈与で取得した不動産には適用されません。

4. 取得費加算の計算方法

取得費加算の計算方法は、以下の式で求められます。

取得費加算額 =(売却した不動産に対応する相続税額)×(売却した不動産の相続税評価額 ÷ 相続財産全体の評価額)

相続税の総額:500万円

相続財産の総評価額:5,000万円

売却する不動産の評価額:2,000万円

この場合の取得費加算額は

500万円 ×(2,000万円 ÷ 5,000万円)= 200万円となります。

つまり、200万円を取得費に加算できるため、譲渡所得税の負担が軽減されます。

5. 取得費加算の特例を適用する際の注意点

① 確定申告が必要(売却の翌年に申告)

取得費加算の特例を適用するには、確定申告で正式に申請する必要があります。

家を売却しただけでは自動的に適用されないため、売却した翌年の2月16日〜3月15日の確定申告期間に手続きを行いましょう。

もし確定申告を忘れると、せっかく特例の対象でも税金を減らせなくなるため、早めに準備することが大切です。

② 3年10カ月以内に売却しないと使えない

取得費加算の特例には、「相続開始から3年10カ月以内に売却する」という明確な期限があります。

この期限を1日でも過ぎてしまうと、特例の適用を受けることができず、譲渡所得税が数百万円単位で高くなる可能性もあります。

また、「売却契約を結ぶだけではダメ」で、引き渡しまで完了していることが条件なので、スケジュール管理が非常に重要です。

③ 他の税制優遇との関係に注意(3,000万円特別控除など)

家を売却する際には、取得費加算の特例以外にも「3,000万円の特別控除」や「軽減税率の特例」など、さまざまな税制優遇措置があります。

しかし、これらの特例は併用できるものとできないものがあるため、適用条件をしっかり確認することが重要です。

例えば、「3,000万円特別控除」とは基本的に併用可能ですが、適用順序によって節税効果が変わることもあります。

最も有利な組み合わせを選ぶために、税理士や専門家に相談するのが安心です。

相続した不動産を売却する前に、「

取得費加算の特例」が適用できるか税理士に確認することが重要です!

特例の適用条件や申告手続きに不安がある方は、まずは相続税に強い税理士に相談してみましょう。

6. まとめ

✅ 相続税を払った人が、相続した家を売るときに税金を減らせる特例

✅ 「3年10カ月以内」に売らないと適用されない!

✅ 「売る」とは引き渡し完了までのこと。契約だけではダメ!

✅ 都市部の高額な不動産を相続した人ほど、節税メリットが大きい

取得費加算の特例を使えば、税金を大幅に減らせる可能性があります。

ただし、期限を過ぎると一切適用されないので、

「相続した家をそのままにしている」人は早めに売却を検討しましょう!

相続した不動産の売却を検討されている方は、「相続不動産の買取専門ラクウル」への相談がおすすめです。ラクウルは、相続不動産の買取に特化した専門サービスで、迅速かつ高価な買取を実現しています。

(24時間査定OKです)

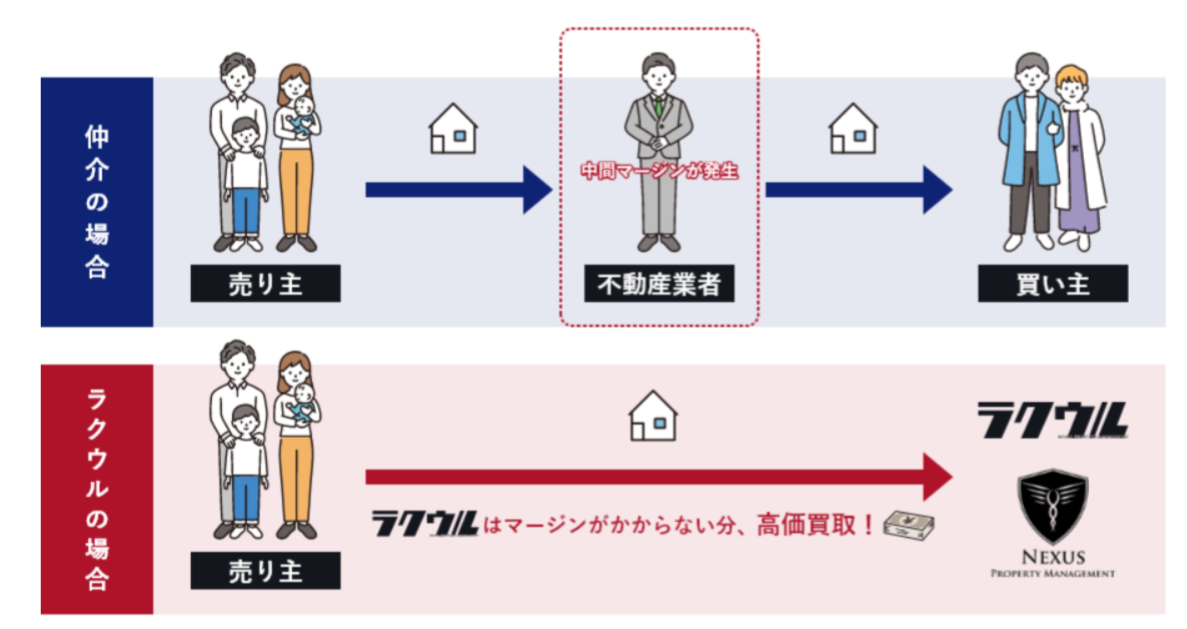

ラクウルの物件買取の仕組み

ラクウルの物件買取は、自社直接買取を採用しているため、仲介手数料などの諸費用が不要で、スピーディーな現金化が可能です。

また、買取以外の手続きもワンストップで対応しており、売却後の責任が売主に発生しない点も安心できるポイントです。忙しい方でもスムーズに売却を進められる仕組みが整っています。

ラクウルが高価買取を可能にする5つの理由

1. 10万人を超える投資家ネットワーク

経営者、士業、大手企業の役員など、信頼ある投資家層との独自ネットワークを持ち、物件に対する需要が高い環境を整えています。

2. 物件の真の価値を徹底分析

経験豊富なスタッフが、市場動向やエリア特性を多角的に分析し、不動産の本来の価値を見極めます。これにより、適正価格以上の買取を実現しています。

3. 直接買取によるコスト削減

仲介手数料や中間コストを徹底排除。コスト削減分を買取価格に反映し、売主様にメリットを還元する仕組みを確立しています。

4. 強固な金融機関ネットワーク

銀行などの金融機関との提携により、安定した資金調達を可能にしています。これにより、柔軟かつ積極的な買取を実現しています。

5. エリア特化型マーケティング

地域の不動産市場を独自視点で分析し、エリアごとの価値を最大限に引き出す仕組みを採用。地域の不動産会社とは異なる視点で提案を行います。

選ばれる理由:迅速かつ柔軟な対応

スピード感ある対応

査定はオンラインで簡単に依頼でき、最短1営業日で結果がわかります。

全国対応

都市部だけでなく地方や過疎地の物件にも対応可能。豊富な経験と実績で、幅広い物件を取り扱っています。

安心のサポート

専任スタッフが、売却プロセスを一貫して丁寧にサポート。初めての方でも安心して相談できます。

ラクウルの強みは、他社にはない圧倒的なスピード対応。お問い合わせいただいてから最短即日での査定額提示と現金化を実現します。

取り扱い物件の幅も広く、100万円台から5億円を超える高額物件まで柔軟に対応。豊富な資金力を持つラクウルなら、相場以上の高価買取が可能です。

一般的に売却が難しいとされる空き家や空き地なども、ラクウルでは積極的に買い取ります。早期の現金化を望む方はもちろん、少しでも高い価格での売却を目指す方にとって、ラクウルは最適な選択肢の一つです。

まずは無料査定で、物件の価値を確認してみませんか?

(24時間査定OKです)

相続した不動産に適用できる「取得費加算の特例」も期間限定です!相続した不動産を売却すると 「譲渡所得税」 がかかりますが、「取得費加算の特例」 を適用すれば 税負担を大幅に軽減 できます。

例えば、支払った相続税の一部を取得費に加算することで、譲渡所得が数百万円減り、結果的に節税 できるケースも!

ただし、この特例を使うには 「相続開始から3年10カ月以内」に売却(引き渡し完了)が必須。

期限を過ぎると適用不可となり、高額な税金が発生する可能性もあります!

適用条件や他の税制優遇との関係もあるため、

まずは不動産査定と一緒に、一度相談してみてはいかがでしょうか?

私もこの特例を活用し、大きな節税に成功しました!

運営者情報