分かりやすく解説!「小規模宅地等の特例」と売却の注意点!

注意

5年前に父が亡くなり、実家(東京郊外の一戸建て)を相続しました。

私は別の場所に住んでいたため、特に何も考えずにそのまま相続。

でも、売却を検討し始めたときに 「小規模宅地等の特例」 のことを知り、すぐに適用。

結果、 相続税が1,000万円以上も安くなり、無駄な出費を防ぐことができました。

もし知らないまま売っていたら…と思うとゾッとします。 相続した不動産を売却する前に、「

小規模宅地等の特例」が適用できるか税理士に確認することが重要です!

特例の適用条件や申告手続きに不安がある方は、まずは相続税に強い税理士に相談してみましょう。

知らないと損をする!相続した実家の税制優遇

通常、相続した家の土地には高額な相続税がかかります。

しかし、「小規模宅地等の特例」を適用すれば、土地の評価額を最大80%減額でき、相続税を大幅に軽減することが可能です。

例えば、評価額が5,000万円の土地を相続した場合、通常なら高額な相続税が発生しますが、特例を適用すると評価額が1,000万円まで下がり、税負担が大幅に減少します。

この特例を知らずに相続税を払ってしまうと、数百万円単位で損をすることに…。

ポイント

相続した家や土地をどうするか迷っているなら、特例の適用条件を必ず確認しましょう!

「小規模宅地等の特例」と売却の注意点

相続(家族が亡くなったときに財産を受け継ぐこと)では、土地や家にかかる税金が非常に高額になることがあります。

しかし、「小規模宅地等の特例」を使うと、その税金を大幅に軽減できます。 ただし、特例を適用した後に家を売る場合には注意が必要です。 できるだけ分かりやすく説明します!

1. 「小規模宅地等の特例」とは?

家や土地を相続すると、相続税という税金がかかります。例えば、1億円の土地を相続すると、その評価額に応じた相続税を支払う必要があります。

しかし、「小規模宅地等の特例」を使うと、最大80%まで土地の評価額を引き下げることができるため、税負担が大幅に減少します。

2. どれくらい税金が安くなるの?

📌

例えば…| 土地の価値 | 通常の税金計算時の価値 | 特例適用後の計算価値 |

|---|

| 1億円 | 1億円 | 2000万円(80%OFF) |

こうなると、 税金の基準となる評価額が大きく下がる ため、支払う税額もかなり少なくなります。

3. 特例を受けるための条件

この特例を適用するには、以下のような条件があります👇

✅ 亡くなった人が住んでいた家の土地であること

✅ 相続した家族がその家に住み続けること

✅ 一定期間、その家を売らないこと(後述)

これらの条件を満たさないと 特例が適用されないため注意が必要 です。

ただし、「家なき子特例」という特例があり、相続した人が持ち家を持っていない場合でも、小規模宅地等の特例を適用できるケースがあります。

📌「家なき子特例」って何?

「家なき子特例」とは、相続する人(例えば子ども)が、相続開始の3年以上前から持ち家を持っていない場合に、特例が適用される制度です。

通常は同居していた相続人しか適用できませんが、以下の条件を満たす場合、同居していなくても特例を適用できる可能性があります。

✅ 相続する人が、相続開始前の3年以上、自分の持ち家を持っていない

✅ 相続する土地が、亡くなった人(親など)が住んでいた家の土地である

✅ 相続後、その土地を親族に貸したりせずに維持している

この特例を活用すれば、最大80%の土地評価額減額が可能になり、大幅な節税ができます!

ただし、「家なき子特例」は細かい適用条件があるため、適用できるかどうかは

税理士に相談して確認するのがベストです。

4. 売却時の注意点⚠️

小規模宅地等の特例を適用した土地や家を売る際には、慎重にタイミングを見極める必要があります。

① 売ってはいけない期間がある(※ただし配偶者は除く)

特例を適用した直後に売却すると、特例が無効になり、多額の税金が発生する可能性があります。

📌 ただし、配偶者が相続した場合は「すぐに売却しても特例が取り消されることはない」ため、このルールは適用されません。

📌 目安としては、「相続税の申告期限(相続発生から10ヶ月後)までに住んでいること」が重要です。

例えば、

2024年1月に親が亡くなった

2024年11月(10ヶ月後)までに住み続ければOK

それ以降なら売却しても問題なし

ただし、配偶者が相続した場合は、売却時期に関係なく特例を維持できるため、すぐに売却しても問題ありません。

② 売却時の税金(譲渡所得税)に注意!

土地や家を売る際には、「譲渡所得税」という別の税金が発生します。

「小規模宅地等の特例」は相続税を軽減する制度

譲渡所得税(売却益にかかる税金)は別途発生

5. まとめ

✅ 「小規模宅地等の特例」 は、 家族が住み続ける場合に相続税を大幅に軽減できる制度

✅ 相続後すぐに売却すると、特例が無効になる可能性があるので注意!

✅ 売却時の税金(譲渡所得税)も考慮し、慎重にタイミングを選ぶべき

相続した不動産を売却する前に、「

小規模宅地等の特例」が適用できるか税理士に確認することが重要です!

特例の適用条件や申告手続きに不安がある方は、まずは相続税に強い税理士に相談してみましょう。

相続した不動産の売却を検討されている方は、「相続不動産の買取専門ラクウル」への相談がおすすめです。ラクウルは、相続不動産の買取に特化した専門サービスで、迅速かつ高価な買取を実現しています。

(24時間査定OKです)

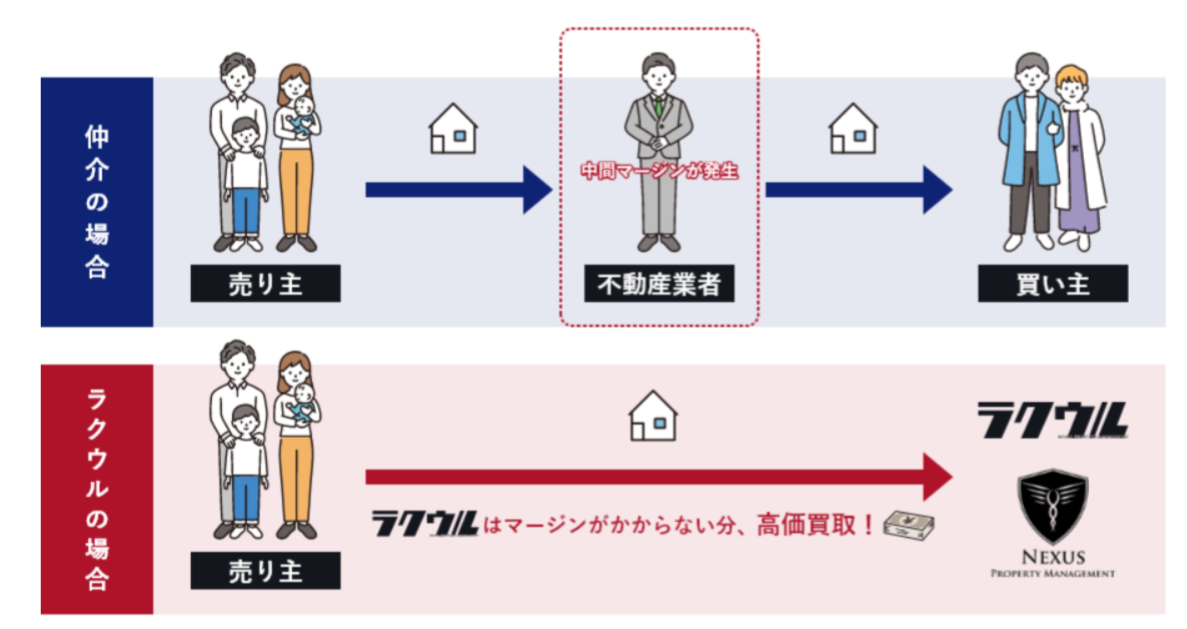

ラクウルの物件買取の仕組み

ラクウルの物件買取は、自社直接買取を採用しているため、仲介手数料などの諸費用が不要で、スピーディーな現金化が可能です。

また、買取以外の手続きもワンストップで対応しており、売却後の責任が売主に発生しない点も安心できるポイントです。忙しい方でもスムーズに売却を進められる仕組みが整っています。

ラクウルが高価買取を可能にする5つの理由

1. 10万人を超える投資家ネットワーク

経営者、士業、大手企業の役員など、信頼ある投資家層との独自ネットワークを持ち、物件に対する需要が高い環境を整えています。

2. 物件の真の価値を徹底分析

経験豊富なスタッフが、市場動向やエリア特性を多角的に分析し、不動産の本来の価値を見極めます。これにより、適正価格以上の買取を実現しています。

3. 直接買取によるコスト削減

仲介手数料や中間コストを徹底排除。コスト削減分を買取価格に反映し、売主様にメリットを還元する仕組みを確立しています。

4. 強固な金融機関ネットワーク

銀行などの金融機関との提携により、安定した資金調達を可能にしています。これにより、柔軟かつ積極的な買取を実現しています。

5. エリア特化型マーケティング

地域の不動産市場を独自視点で分析し、エリアごとの価値を最大限に引き出す仕組みを採用。地域の不動産会社とは異なる視点で提案を行います。

選ばれる理由:迅速かつ柔軟な対応

スピード感ある対応

査定はオンラインで簡単に依頼でき、最短1営業日で結果がわかります。

全国対応

都市部だけでなく地方や過疎地の物件にも対応可能。豊富な経験と実績で、幅広い物件を取り扱っています。

安心のサポート

専任スタッフが、売却プロセスを一貫して丁寧にサポート。初めての方でも安心して相談できます。

ラクウルの強みは、他社にはない圧倒的なスピード対応。お問い合わせいただいてから最短即日での査定額提示と現金化を実現します。

取り扱い物件の幅も広く、100万円台から5億円を超える高額物件まで柔軟に対応。豊富な資金力を持つラクウルなら、相場以上の高価買取が可能です。

一般的に売却が難しいとされる空き家や空き地なども、ラクウルでは積極的に買い取ります。早期の現金化を望む方はもちろん、少しでも高い価格での売却を目指す方にとって、ラクウルは最適な選択肢の一つです。

まずは無料査定で、物件の価値を確認してみませんか?

(24時間査定OKです)

相続した土地に適用できる「小規模宅地等の特例」も期間限定です!通常、相続した土地には 高額な相続税 がかかりますが、「小規模宅地等の特例」 を適用すれば 最大80%減額され、大幅に節税できます。

この特例を利用すれば、本来5,000万円の評価額の土地が1,000万円まで下がるため、相続税の負担が大幅に軽減されます!

人によっては1,000万円以上も節税できる可能性があります!

また、税制優遇措置には 細かい適用条件 があるため、

まずは査定と一緒に一度相談してみてはいかがでしょうか?

私もおかげで1,000万円近く得をしたことになったわけですから!!

運営者情報