分かりやすく解説!「小規模宅地等の特例」と売却の注意点!

注意

5年前に父が亡くなり、実家(東京郊外の一戸建て)を相続しました。

私は別の場所に住んでいたため、特に何も考えずにそのまま相続。

でも、売却を検討し始めたときに 「小規模宅地等の特例」 のことを知り、すぐに適用。

結果、 相続税が1,000万円以上も安くなり、無駄な出費を防ぐことができました。

もし知らないまま売っていたら…と思うとゾッとします。 相続した不動産を売却する前に、「

小規模宅地等の特例」が適用できるか税理士に確認することが重要です!

特例の適用条件や申告手続きに不安がある方は、まずは相続税に強い税理士に相談してみましょう。

知らないと損をする!相続した実家の税制優遇

通常、相続した家の土地には高額な相続税がかかります。

しかし、「小規模宅地等の特例」を適用すれば、土地の評価額を最大80%減額でき、相続税を大幅に軽減することが可能です。

例えば、評価額が5,000万円の土地を相続した場合、通常なら高額な相続税が発生しますが、特例を適用すると評価額が1,000万円まで下がり、税負担が大幅に減少します。

この特例を知らずに相続税を払ってしまうと、数百万円単位で損をすることに…。

ポイント

相続した家や土地をどうするか迷っているなら、特例の適用条件を必ず確認しましょう!

「小規模宅地等の特例」と売却の注意点

相続(家族が亡くなったときに財産を受け継ぐこと)では、土地や家にかかる税金が非常に高額になることがあります。

しかし、「小規模宅地等の特例」を使うと、その税金を大幅に軽減できます。 ただし、特例を適用した後に家を売る場合には注意が必要です。 できるだけ分かりやすく説明します!

1. 「小規模宅地等の特例」とは?

家や土地を相続すると、相続税という税金がかかります。例えば、1億円の土地を相続すると、その評価額に応じた相続税を支払う必要があります。

しかし、「小規模宅地等の特例」を使うと、最大80%まで土地の評価額を引き下げることができるため、税負担が大幅に減少します。

2. どれくらい税金が安くなるの?

📌

例えば…| 土地の価値 | 通常の税金計算時の価値 | 特例適用後の計算価値 |

|---|

| 1億円 | 1億円 | 2000万円(80%OFF) |

こうなると、 税金の基準となる評価額が大きく下がる ため、支払う税額もかなり少なくなります。

3. 特例を受けるための条件

この特例を適用するには、以下のような条件があります👇

✅ 亡くなった人が住んでいた家の土地であること

✅ 相続した家族がその家に住み続けること

✅ 一定期間、その家を売らないこと(後述)

これらの条件を満たさないと 特例が適用されないため注意が必要 です。

ただし、「家なき子特例」という特例があり、相続した人が持ち家を持っていない場合でも、小規模宅地等の特例を適用できるケースがあります。

📌「家なき子特例」って何?

「家なき子特例」とは、相続する人(例えば子ども)が、相続開始の3年以上前から持ち家を持っていない場合に、特例が適用される制度です。

通常は同居していた相続人しか適用できませんが、以下の条件を満たす場合、同居していなくても特例を適用できる可能性があります。

✅ 相続する人が、相続開始前の3年以上、自分の持ち家を持っていない

✅ 相続する土地が、亡くなった人(親など)が住んでいた家の土地である

✅ 相続後、その土地を親族に貸したりせずに維持している

この特例を活用すれば、最大80%の土地評価額減額が可能になり、大幅な節税ができます!

ただし、「家なき子特例」は細かい適用条件があるため、適用できるかどうかは

税理士に相談して確認するのがベストです。

4. 売却時の注意点⚠️

小規模宅地等の特例を適用した土地や家を売る際には、慎重にタイミングを見極める必要があります。

① 売ってはいけない期間がある(※ただし配偶者は除く)

特例を適用した直後に売却すると、特例が無効になり、多額の税金が発生する可能性があります。

📌 ただし、配偶者が相続した場合は「すぐに売却しても特例が取り消されることはない」ため、このルールは適用されません。

📌 目安としては、「相続税の申告期限(相続発生から10ヶ月後)までに住んでいること」が重要です。

例えば、

2024年1月に親が亡くなった

2024年11月(10ヶ月後)までに住み続ければOK

それ以降なら売却しても問題なし

ただし、配偶者が相続した場合は、売却時期に関係なく特例を維持できるため、すぐに売却しても問題ありません。

② 売却時の税金(譲渡所得税)に注意!

土地や家を売る際には、「譲渡所得税」という別の税金が発生します。

「小規模宅地等の特例」は相続税を軽減する制度

譲渡所得税(売却益にかかる税金)は別途発生

5. まとめ

✅ 「小規模宅地等の特例」 は、 家族が住み続ける場合に相続税を大幅に軽減できる制度

✅ 相続後すぐに売却すると、特例が無効になる可能性があるので注意!

✅ 売却時の税金(譲渡所得税)も考慮し、慎重にタイミングを選ぶべき

相続した不動産を売却する前に、「

小規模宅地等の特例」が適用できるか税理士に確認することが重要です!

特例の適用条件や申告手続きに不安がある方は、まずは相続税に強い税理士に相談してみましょう。

では、どこで売却の依頼をすればいいの?

売却活動自体は進められますが、それでは「より高く売る」には不十分です。

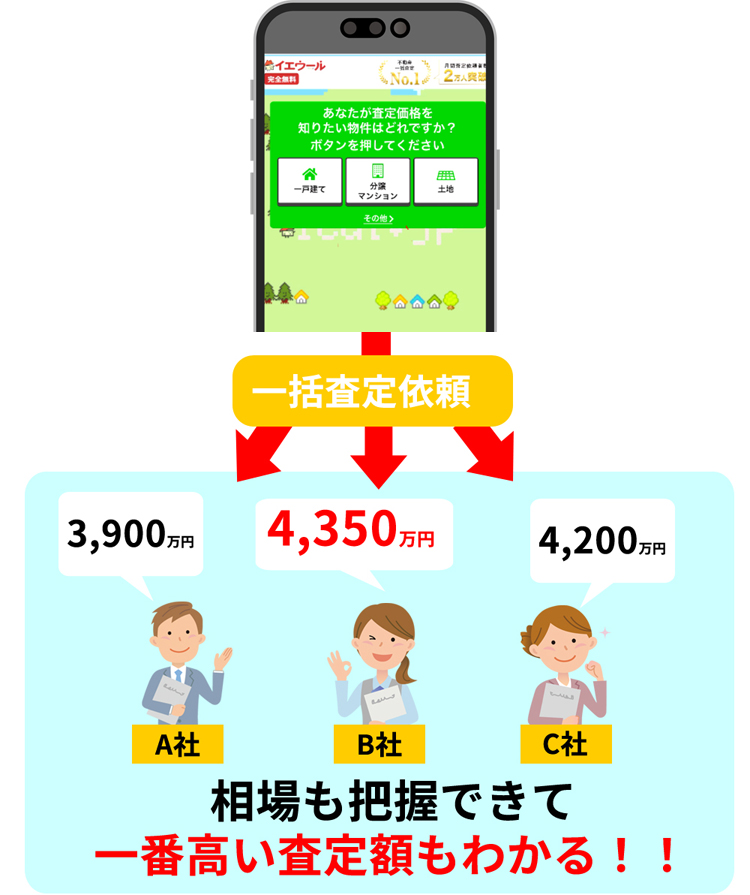

より高く売るには「一括査定」を利用するのが鉄則です!! 一括査定の中でも 安心して査定が依頼できるのが

少しでも高く自宅の売却を検討している方が利用しているのが

- 査定依頼ユーザー数ランキング1位

- 提携不動産会社ランキング1位

- エリアカバー率ランキング1位

※2020年東京商工リサーチより

>公式サイトはこちら

このイエウール、東証上場企業が運営しているサイトなのですが、物件の情報を入力するだけで、日本全国にある不動産会社へ物件情報を共有、後日各社から電話やメールで査定結果を教えてもらえるというサービス!

60秒入力

✓一番高い査定額を出した会社以外とのやり取りは一切必要ないので、無駄な営業電話もなくて安心です!

依頼する不動産会社によっては数百万円も差がつく事も!

さらに、不動産会社は上場企業の厳しい審査基準をクリアした企業に厳選されているので安心です!

使い方も簡単で、 物件の情報をサイトに入力するだけで

簡単に不動産会社へ 一括で査定依頼が

できちゃう!

結果はこの通り!

こんなに簡単に査定依頼ができちゃいます!

サクッと60秒入力で査定依頼

あなたの家はいくらになる? 今すぐ入力して査定依頼 してみて下さい!

※予想よりも高く売れました 足元を見られて安く買い叩かれたくなかった

※予想よりも高く売れました 足元を見られて安く買い叩かれたくなかったので、複数の不動産会社から査定をしてもらえる

おうちクラベルを利用してみました。

査定を出してくれた6社の中から一番高い金額を付けてくれた不動産会社で契約をしたので、

予想よりも高く売れて大変満足しています。(引用:みん評)

※個人の感想です。結果を保証するものではありません。

※思っていたよりも高値が提示されました!

※思っていたよりも高値が提示されました! 相続で実家を売却することになり、不動産一括査定サイトを利用しました。その後複数社から見積もりの提示がありましたが、

思っていたよりも高値が提示され驚きました。

信頼できそうな担当さんがいる業者に売却を依頼したところ、3ヶ月後に

提示された査定額に近い金額で売買契約が成立しました。(引用:みん評)

※個人の感想です。結果を保証するものではありません。

>公式サイトはこちら

相続した土地に適用できる「小規模宅地等の特例」も期間限定です!通常、相続した土地には 高額な相続税 がかかりますが、「小規模宅地等の特例」 を適用すれば 最大80%減額され、大幅に節税できます。

この特例を利用すれば、本来5,000万円の評価額の土地が1,000万円まで下がるため、相続税の負担が大幅に軽減されます!

人によっては1,000万円以上も節税できる可能性があります!

また、税制優遇措置には 細かい適用条件 があるため、

まずは査定と一緒に一度相談してみてはいかがでしょうか?

私もおかげで1,000万円近く得をしたことになったわけですから!!

運営者情報

※予想よりも高く売れました

※予想よりも高く売れました  ※思っていたよりも高値が提示されました! 相続で実家を売却することになり、不動産一括査定サイトを利用しました。その後複数社から見積もりの提示がありましたが、

※思っていたよりも高値が提示されました! 相続で実家を売却することになり、不動産一括査定サイトを利用しました。その後複数社から見積もりの提示がありましたが、